台湾駐在中は、自助年金を構築する絶好の機会です!

「駐在中に、銀行に眠っている台湾ドルや日本円を有効に運用したい。」

「老後は公的年金だけでは不安。」

「iDeCoや新NISA、確定拠出年金と色々方法があるようだが、理解しきれていない。」

「もっとわかりやすい、資産運用の方法を知りたい。」

このような悩みを抱えているかたに朗報です。今回はアジア全域で富裕層に人気の「香港の貯蓄型保険(保険型貯蓄プラン)」をご紹介します。

香港の貯蓄型保険は、名前こそ保険ですが、保障機能を最小限におさえ、主に資産運用を目的にした金融商品です。日本や台湾にはない、香港特有の運用商品です。

証券口座では得られない、保険独自のメリット

なぜ運用にもかかわらず証券口座ではなく保険商品なのか。実は3つの大きなメリットがございます。

1.信用力の高さ

貯蓄型保険を提供するのは、主に大手保険会社です。保険会社はその性質上、財務的に安定しており、透明性があり、信用格付け機関から高い信用評価を得ている場合も多いです。ご自身の大切な資産を預ける際は、信用力の高い金融機関を選ぶことが重要です。サンライフ香港、FWD香港、プルデンシャル香港などは、世界的にも知名度の高い大手保険会社であり、安心して運用資金を預けることができます。

2.簡素な税申告

証券口座で債券や株式などを売買する場合、利益を毎年税申告する必要がございます。また都度税金を支払うことは、運用効率の低下となります。しかし「貯蓄型保険」は、運用中の利益は申告する必要がありません。あくまで解約(死亡)時に税申告をするだけで済みます。

3.死亡時の手続が簡便

もしもあなたが海外に証券口座を保有したまま亡くなった場合、遺族や相続人が口座内の金融商品を売却し現金化するには、かなりの時間と労力・費用がかかるでしょう。(国によっては裁判所命令を取り付ける必要も)一方、「貯蓄型保険」であれば、契約時に受取人を指定しておくだけで、万が一の時は保険会社が死亡保険金を受取人に支払います。以外と忘れがちな出口戦略にもメリットがあります。

長期運用によりリターンが増加する特性!

貯蓄型保険は、保険会社が様々な債券や株式に分散投資を行いながら運用しています。そのため、一つの貯蓄型保険を契約するだけで十分な資産分散効果が得られます。貯蓄型保険は長期運用により、安定的なリターンが期待でき、一般の個人から富裕層まで幅広い層に支持されています。

US$100,000の保険料で運用した場合

| 経過年数 | 予定解約返戻金 | 予定返戻率 | 平均年利回り |

|---|---|---|---|

| 6年 | US$ 104,844 | 104% | |

| 10年 | US$ 140,088 | 140% | 3.61% |

| 20年 | US$ 279,417 | 279% | 5.41% |

| 30年 | US$ 550,900 | 550% | 5.95% |

6年運用継続で元本到達予定です。その後は、運用期間が長くなるほど利回りも増加していき、年利回りは3~6%です。

アジアNo.1の金融都市「香港」

香港は、今もなおアジアNo.1の金融都市であり、ニューヨークやロンドンに次ぎ、アジアで最も発展した金融センターです。

香港と中国の関係性における懸念もあるかもしれませんが、経済面における香港の地位は以前とさほど変わっておりません。そもそも香港は1997年7月に中国に返還されており、以降中国の一部として経済的に成長し、経済自由度ランキングでは過去25年間連続で世界1位を獲得していました。政治的な変化はあるかもしれませんが、経済面における金融センターとしての役割は、今後もしばらく変わらないと考えられています。

香港の生命保険のメリットは以下の通りです。

- 金融機関の信用力が高い(S&Pなどの格付けが高く、世界トップクラスの金融機関が多く支店を置いている。過去に破綻した保険会社は香港では皆無)

- 利回りが高い(インフレを上回るリターンが確保できる)

- 世界基軸通貨の米ドルの資産が保持できる(通貨の分散効果)

- 金融が主要産業なので、金融機関に対する法制度と監督がしっかりしている

これにより、香港の保険商品は、安定した運用と信頼性を兼ね備えており、長期間にわたって資産を運用する際に有益な選択肢となります。

いわゆる「チャイナリスク」に香港で保険契約は大丈夫?

香港と中国の先行きに関する不透明感はありますが、米ドル建て保険商品は、その運用先が主に欧米の金融資産であるため、香港と中国の関係悪化が直接保険契約者に影響を及ぼすことは少ないと言えます。

さらに外資系保険会社であれば、香港や中国内に保有している資産は少なく、香港や中国の政治的・経済的な変化が保険契約に与える影響は限定的です。

一方で、香港や中国に本拠地を置く中華系保険会社や、香港ドルや中国元建ての保険商品は、中国域内の金融商品等で運用されている場合、一定の影響を受ける可能性があります。とは言え、保険会社自体もリスク管理を行い、適切な運用方針をとるのが一般的です。

香港の「貯蓄型保険」特徴

✓米ドル建ての運用です。

✓保険料支払いは、一時払い・複数年払いがあり、目的と予算に合わせてはじめられます。

✓返戻金の受け取り方は、分割や一括など自由に設定できます。香港以外でも受け取り可能です。

✓日本帰国後も運用を継続できます。

台湾在住日本人など、海外在住中の日本人がお申込できます。ぜひ日本帰国前にご検討ください。

いつからでもはじめられる時間の有効活用

Time is money.

このフレーズは、資産運用においても当てはまります。運用において「時間」は非常に重要な要素となります。

あなたが最も長く運用できるのは、明日でもなく、来年でもなく、「今」です。

「お金に余裕ができたら投資を始めたい。」

とおっしゃる方は、ほとんどの場合、いつまでたっても始めません。なぜなら、人はお金があればあるだけ使いたくなってしまうからです。収入が増えると支出も増える「パーキンソンの法則」に陥るのが関の山です。私がお勧めしたいのは、発想を逆転です。

まず先に将来のための投資分を確保し、残った分で生活のやり繰りをするようにします。最初はしんどいかもしれませんが、足りなければ足りないなりに工夫するものです。積立投資はその最たるもので、まず始めてしまうのが一番です。

次に、年代別にどのような運用が可能かみていきましょう。(実際の契約通貨は米ドル建てですが、ここではわかりやすさを重視し円で表記しています。)

20代・30代は時間を最も有効活用できる貴重な年代です。

資産運用成功の鍵のひとつは「時間」です。特に20代・30代のあなたには、この「時間」という強力な味方がいます。複利の力を最大限に活用できるこの年代は、まさに「黄金期」と言えるでしょう。時間をあなたの味方につけることで、将来的には驚くほどの資産成長を実現できる可能性があります。

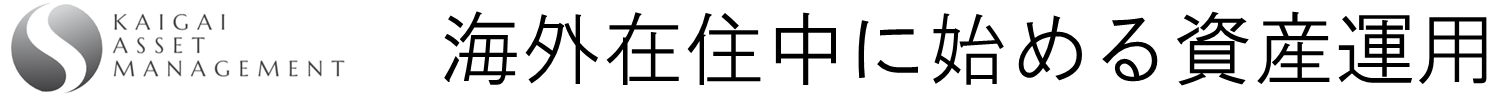

35歳・100万円を5年に分けて預けた場合(保険料総額500万円)

【65歳時一括受取】

2,350万円受取 収支+1,850万円 返戻率約470%

【65歳から年金受取】

65歳から89歳までの25年間、毎年180万円の年金受取(受取総額4,500万円)収支プラス4,000万円)返戻率約900%

香港の貯蓄型保険は、途中いつでも部分解約ができます。ですから、まずはご自身の年金として運用を開始したとしても、結婚やお子さまの誕生などで資金が必要になった時は、必要分だけ資金を引き出します。残った分はそのまま運用を継続し年金として将来利用します。ご自身の年金の足しとしてそのまま運用を継続します。将来の安心を築くために、今からスタートすることは非常に価値のある選択となるでしょう。

40代のうちにはじめておきたい個人年金

40代のあなたも、将来のために個人年金を始めることは大切です。残念ながら公的年金だけで老後の生活を支えることが難しい世代と言わざるを得ません。早いうちに自助年金を準備することをおすすめします。今始めることで、将来の安心感が確実に増すことでしょう。ぜひ積極的に行動してみてください。

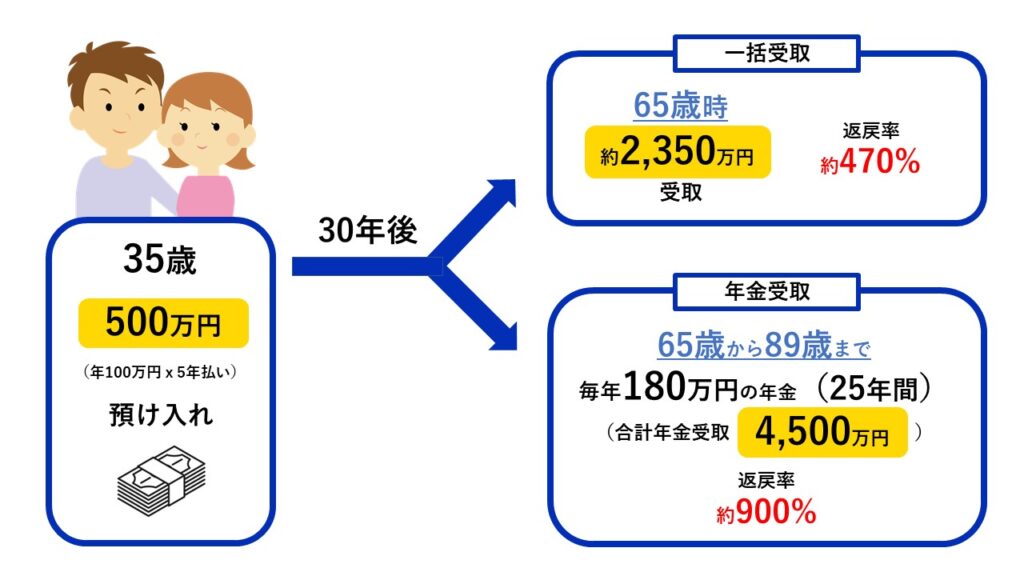

45歳・500万円一括で預けた場合(保険料総額500万円)

【65歳時一括受取】

1,230万円受け取れます。(収支+730万円)返戻率約246%

【65歳から年金受取】

65歳から87歳までの23年、毎年100万円の年金受取(受取総額2,300万円)収支+1,800万円 返戻率約460%

運用期間を5年延長し、

【70歳時一括受取】

1,730万円受取 収支+1,230万円 返戻率約346%

【70歳から年金受取】

70歳から88歳までの19年、毎年150万円年金受取 (受取総額2,850万円) 収支+2,350万円 返戻率約570%

50歳でも遅くありません!

運用期間が限られてくる50代のあなたは、運用リスクをできる限り低減し、安定的な資産増強を目指す必要があります。香港の貯蓄型保険を活用すれば、今からでも素晴らしい未来を築くチャンスがあります。引退までの時間を最大限活用するために一日でも早く始めることをお勧めいたします。

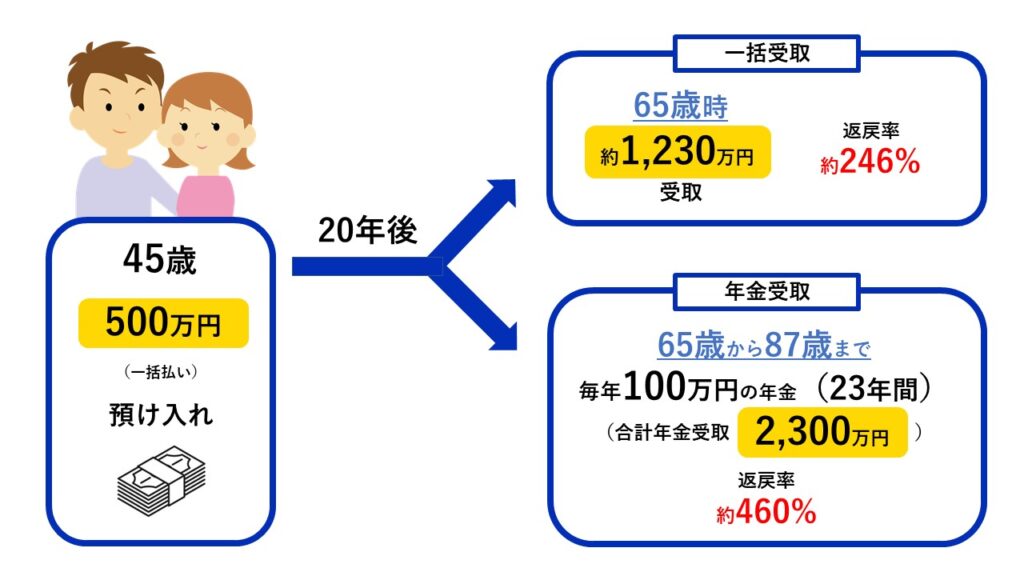

50歳・一括で1,000万円預けて運用

【65歳時一括受取】

1,920万円受取 収支+920万円 返戻率約192%

【65歳から年金受取】

65歳から85歳まで21年、毎年150万円年金受取(受取総額3,150万円)収支+2,150万円 返戻率約315%

5年運用期間を延長し、

【70歳時一括受取】

2,460万円受取 収支+1,460万円 返戻率約246%

【70歳から年金受取】

70歳から83歳までの14年、毎年250万円年金受取(受取総額3,500万円)収支+2,500万円 返戻率約350%

さらに5年運用期間を延長し、

【75歳時一括受取】

3,460万円受取 収支+2,460万円 返戻率約346%

【75歳から年金受取】

75歳から85歳までの11年、毎年400万円年金受取(受取総額4,400万円)収支+3,400万円 返戻率約440%

60歳でも”まだ”間に合います!

人生は100年時代に突入しています。60歳のあなたには、約40年のセカンドライフが待っています。ですから資産運用を通じて、更なる将来の安定と豊かさを築くことは、決して遅すぎることはありません。少しでも資産を増やすために、堅実な運用を提供してくれる香港の貯蓄型保険を活用してください。仮にご自身で保険金を使い切ることがなかったとしても、ご家族やお子様に相続することもできますのでご安心ください。

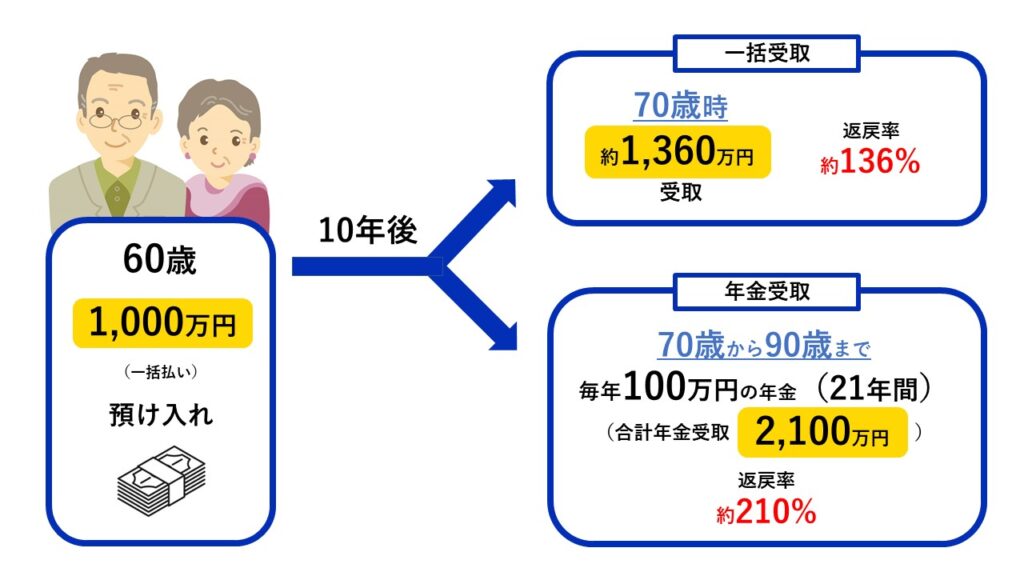

60歳・一括払いで1,000万円預けた場合

【70歳時一括受取】

1,360万円受取 収支+360万円 返戻率約136%

【70歳から年金受取】

70歳から90歳までの21年、毎年100万円年金受取(受取総額2,100万円) 収支+1,100万円 返戻率約210%

5年運用期間を延長し、

【75歳時一括受取】

1,920万円受取 収支+920万円 返戻率約192%

【75歳から年金受取】

75歳から88歳までの14年、毎年180万円年金受取(受取総額2,520万円) 収支+1,520万円 返戻率約252%

※ 上記受取金額シミュレーションは、サンライフ香港の保険商品を参考に金額を計算しています。ただし、実際の受取金額は、保険商品、保険料支払い回数、保険会社の運用、契約タイミング等により変動します。あくまで大まかな目安として参考にしてください。詳しい設計書をご希望の方は別途ご相談ください。

上記シミュレーションでは、一括受取と年金受取に2パターンでご紹介しましたが、貯蓄型保険は、ご希望に合わせて柔軟な受取がその都度可能です。あなたのライフステージや目的に合わせて、適切なタイミングで必要な分だけ受け取ることができます。

・自己年金として毎年受け取る

・事業資金や住宅修繕費用として一部解約する

・お子さまの教育資金として毎年受け取る など

わかりやすいイメージとしては、香港の保険会社にいつでも好きな時に引き出すことができる(ただし入金はできない)、金利5%前後の運用口座を保有するといった感じです。

香港の米ドル建て貯蓄型保険 デメリット

香港の米ドル建て貯蓄型保険には以下のデメリットも存在します。

- 為替リスク:米ドル建ての運用のため、将来の受取額は為替の変動に影響を受けます。円高の時には日本円での受取額が減少し、円安の時には増加する可能性があります。為替相場の変動は予測が難しく、投資収益に影響を及ぼす可能性があります。

- 流動性リスク(現金化のしやすさ): 早期解約は元本割れのリスクがあることがあります。保険会社は長期運用を前提に資金を預かっており、短期間で解約する際にはペナルティとして早期解約手数料が発生することがあります。香港の貯蓄型保険でも、8~10年以内に解約した場合、投資元本を下回る可能性があることに注意が必要です。

- 信用リスク:契約している保険会社が破綻すれば、予定通りの解約返戻金を受け取れないリスクがございます。これは香港に限らず、どこで契約してもあり得るリスクと言えます。一方香港の保険業界を監督する保険業監管局は非常に厳しく、これまで香港では保険会社が破綻したケースはございません。

- 運用リスク:保険会社が設計書通りの運用ができない可能性がございます。これは一部の運用は、株式などのリスク商品も含まれるからです。ただし貯蓄型保険の多くは、一定期間運用すると、元本は確保される仕組みになっているものがほとんどです。

まとめ

香港の貯蓄型保険は、ある程度運用期間を取っていただければ確実に資産を増やすことができる金融商品です。あなたの資産運用ポートフォリオの一つとしてご検討いただければと思います。ご相談はお気軽に無料個別相談を利用ください。